Содержание

Как проводить авиабилеты в 1с

· Сентябрь 16, 2019

Как отразить в бухгалтерском учете возврат или обмен авиабилетов?

Организация покупает авиабилеты для командированных работников по безналичному расчету. Иногда билеты нужно сдать или обменять до момента выдачи подотчетному лицу.

Как отразить это в учете? Работнику, направленному в командировку, организация обязана компенсировать расходы на проезд (ч.

1 ст. 168 ТК РФ). При этом работодатель может как выдать работнику деньги на приобретение билетов, так и самостоятельно купить ему билеты. Поэтому приобретение авиабилета отражается проводками:

- Дт 60 Расчеты с поставщиками и подрядчиками – Кт 51″Расчетные счета» – перечислена оплата за билет организации-продавцу;

- Дт 50.3 «Денежные документы» – Кт 60 – принят к учету приобретенный билет.

Порядок отражения в учете операций по выдаче работникам приобретенных билетов нормативно не закреплен.

Стоимость приобретенных авиабилетов отражается в составе денежных документов на счете 50 «Касса», субсчет 50-3 «Денежные документы», в сумме фактических затрат на их приобретение (Инструкция, утв. приказом Минфина России от 31.10.2000 № 94н). Организация самостоятельно должна определить такой порядок в локальных нормативных актах (п. 7.1 ПБУ 1/2008). Расходы на приобретение авиабилета относятся к расходам, возникающим у организации в рамках ее трудовых отношений с работниками. Такие расходы относятся к расходам по обычным видам деятельности и признаются в том отчетном периоде, к которому относятся (п. 5, 16, 18 ПБУ 10/99). Если авиабилет возвращается поставщику, в бухучете следует сделать проводки:

- Дт 60 «Расчеты с поставщиками и подрядчиками» – Кт 50.03 «Денежные документы» – билет возвращен продавцу;

- Дт 51″Расчетные счета» – Кт 60 «Расчеты с поставщиками и подрядчиками» – продавец перечислил стоимость возвращенного билета;

- Дт 91.2 «Прочие расходы» – Кт 60 «Расчеты с поставщиками и подрядчиками» – учтена в составе прочих расходов разница между стоимостью сданного билета (без НДС) и полученной при возврате билета суммой.

При обмене билета на другой билет в учете делаются следующие проводки:

- Дт 60 «Расчеты с поставщиками и подрядчиками» – Кт 50.03 «Денежные документы» – билет возвращен продавцу для последующего обмена;

- Дт 50.3″Денежные документы» – Кт 60 – принят к учету новый билет;

- Дт 71 «Расчеты с подотчетными лицами» – Кт 50.3″Денежные документы» – авиабилет выдан сотруднику для поездки;

- Дт 20 (26, 44 и др.) – Кт 71 «Расчеты с подотчетными лицами» – стоимость билета учтена в расходах.

Учет билетов в бухгалтерском учете

В отличие от бумажногобилета, он представляет собой запись в базе данных .

Электронный авиабилет также как и бумажный билет является официальным документом, удостоверяющим заключение Договорао воздушной перевозке между авиакомпанией и пассажиром (п.

2 ст. 786ГК РФ).В электронном проездном билете информация о железнодорожной перевозке пассажира представлена в электронноцифровой форме и содержится в автоматизированной системе управления пассажирскими перевозками на железнодорожном транспорте.Контрольный купон электронного проездногодокумента формируется на каждого пассажира после покупки билета через интернет.

При этом контрольный купон действителен в любом виде: изображение в мобильном телефоне, в электронной почте, распечатка и т.п.Однако контрольный купон электронного проездного документа служит бланком строгой отчетности, который можно непосредственно использовать для финансовых операций.

Все, что бухгалтеру надо знать про учет электронных билетов на поезд и самолет

А при регистрации на рейс пассажир получает еще посадочный талон, который подтверждает сам факт перевозки.

В нем указываются инициалы и фамилия пассажира, номер рейса, дата отправления, время окончания посадки на рейс, номер выхода на посадку и номер посадочного места на борту воздушного судна (п. 84 Приказа Минтранса России от 28.06.2007 № 82).

В связи с тем, что оба документа – и контрольный купон, и маршрутная квитанция – признаются БСО, в каждом из них должна содержаться обязательная информация. Какая именно – показано на схеме.

«Об установлении форм электронных проездных документов (билетов) на железнодорожном транспорте»

Чтобы правильно отразить стоимость электронных билетов в налоговом учете, бухгалтеру необходимо знать некоторые нюансы, связанные с данными проездными документами.

«Об установлении формы электронного пассажирского билета и багажной квитанции в гражданской авиации».

Отражаем в учете возврат электронных билетов, ранее приобретенных для сотрудников

Поэтому электронные билеты могут быть учтены в составе денежных документов.

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 N 94н (далее — Инструкция) предусматривает, что на субсчете «Денежные документы», открытом к счету , учитываются, в том числе, и оплаченные авиабилеты.

Денежные документы учитываются на данном субсчете в сумме фактических затрат на приобретение. При этом Инструкция не ставит отражение денежных документов на субсчете «Денежные документы» в зависимость от их формы (на обычном бумажном носителе или в электронном виде).

В таком случае приобретенный электронный авиабилет может быть учтен на субсчете «Денежные документы» в сумме фактических затрат на его приобретение. В результате операции, связанные с электронными билетами, будут отражаться в учете следующим

Доход от продажи билетов через агента бухгалтерские проводки

19 «НДС, подлежащий распределению» 68-«НДС» 91,53 В книге продаж надо отразить именно эту сумму восстановленного НДС — 91,53 руб.

СТОРНОВосстановлена часть входного НДС, учтенного ранее в составе расходов(114,41 руб. х 0,2) 26 «Общехозяйственные расходы» 19 «НДС, подлежащий распределению» 22,88 Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Командировка»: 2019 г. В следующем квартале компания возвратила агентству часть билетов.

При возврате денег перевозчик удержал с нас какие-то суммы (мы получили не полную стоимость возвращенных билетов).

От агентства получили корректировочный счет-фактуру. Но в нем — только суммы, связанные с уменьшением сервисного сбора самого агентства. Правильно ли поступило агентство и как нам принять к вычету НДС с возвращенных билетов? : Если ваши работники не воспользовались билетами и их стоимость была возвращена вам, то принять к вычету НДС со стоимости таких билетов нельзя.

Авиационные билеты: бухгалтерский и налоговый учет продажи и штрафов при возврате

Авиакомпании перечисляется стоимость авиабилетов за вычетом вознаграждения. турагента «Авиатур-Инн» будут сделаны следующие записи: — в кассу получены денежные средства за авиабилеты (12 000 руб.

x 2 + 13 500 руб. x 2 + 17 000 руб. x 2 + 13 000 руб. x 2): Дебет счета 50 «Касса» Кредит счета 62 «Расчеты с покупателями и заказчиками» 111 000 руб.; — получены бланки авиабилетов от авиакомпании: Дебет счета 006 «Бланки строгой отчетности» 111 000 руб.; — списаны бланки проданных авиабилетов: Кредит счета 006 111 000 руб.; — отражена задолженность перевозчику по проданным авиабилетам: Дебет счета 62 Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» 111 000 руб.; — отражена выручка от продажи авиабилетов в размере агентского вознаграждения (111 000 руб. x 0,15)

Электронные билеты

№ 03-03-07/42273 8 547 14.02.14 Письмо ФНС России от 05.02.2014 N ГД-4-3/1897 «О документальном подтверждении расходов, связанных с командировками работников» 5 400 18.09.13 Организация занимается оптовой торговлей и периодически приобретает электронные авиабилеты для перелета сотрудников к месту командировки и обратно.

Компания, которая предоставляет билеты и является агентом авиаперевозчика, оформила счет-фактуру, в котором отдельной строкой выделен НДС, однако в самом же электронном билете сумма НДС отдельной строкой не выделена.

Каким образом данные операции отражаются в бухгалтерском и налоговом учете? Какие бухгалтерские проводки должны быть сделаны?

9 828 09.09.13 Авиабилеты на типографских бланках уходят в прошлое, их заменяют электронные аналоги. А вот методология бухгалтерского учета отстает от передовых технологий. В инструкциях нет ни слова о том, как учитывать электронные билеты.

На каком счете следует учитывать покупку авиабилетов в бухгалтерском учете ООО?

Как мы поняли из вопроса, ООО не является авиаперевозчиком или уполномоченным им агентом, поэтому не может реализовывать услуги перевозки и оформлять билеты. По нашему мнению, в данном случае нельзя говорить о реализации обществом билета клиенту.

По сути, ООО оказывает клиенту посредническую услугу, приобретая авиабилеты от имени клиента и за его счет и получая вознаграждение за посредничество.

Таким образом, договор купли-продажи билета между ООО и клиентом мы считаем не применимым. Отметим, что при возможном возникновении налоговых споров налоговые органы и суды будут исходить не из названия договора, а из существа сделки. В п. 77 постановления Пленума Верховного Суда РФ от 23.06.2015 N 25 отмечено: «При установлении в ходе налоговой проверки факта занижения налоговой базы вследствие неправильной юридической квалификации налогоплательщиком совершенных сделок и оценки налоговых последствий

Учет денежных документов в программе «1С:Бухгалтерия 8 КОРП»

В нем предусмотрены следующие виды операций:

- прочее поступление.

- поступление от поставщика;

- поступление от подотчетного лица;

Документ содержит две закладки — От кого и Денежные документы.

В зависимости от вида операции на закладке От кого выбирается:

- подотчетное лицо из справочника Физические лица;

- корреспондирующий счет и субконто к нему (если вид операции — Прочее поступление).

- контрагент из справочника Контрагенты, договор с ним (вид договора Прочее), а также счет учета расчетов с контрагентом;

На закладке Денежные документы выбираются один или несколько денежных документов из одноименного справочника и указывается их количество.

Стоимость билетов, талонов и др. заполнится на основании данных справочника Денежные документы.

Вам будет интересно…

Как в 1С 8.3 отразить покупку авиабилетов?

Вход на сайт Регистрация Вход для зарегистрированных: Закрыть Войти через Раньше вы входили через Восстановление пароля Регистрация Восстановление пароля Форум Форум

| Добрый день! Всё зависит от учета в вашей организации. Можно оприходовать через поступление услуг и сразу списать на расходы, а можно через поступление денежных документов (раздел Банк и касса) принять к учету на счёт 50.03, выдать под отчёт сотруднику документом Выдача денежных документов, сотрудник потом отчитается по авансовому отчету |

Смотрят тему: гость

Сотруднику была отменена командировка в день отъезда в связи с направлением в другую. Организацией ранее была забронирована гостиница и приобретен авиабилет по невозвратному тарифу.

Как отразить в налоговом и бухгалтерском учете невозвратный авиабилет и штраф за незаезд в гостиницу? Как учитывать НДС с невозвратного авиабилета и штрафа за незаезд в гостиницу?

20 февраля 2016

По данному вопросу мы придерживаемся следующей позиции:

НДС по неиспользованному билету и предъявленный гостиницей к вычету не принимается.

Для целей налогообложения прибыли расходы на приобретение билета и на уплату штрафа гостинице учитываются в составе внереализационных расходов без учета сумм предъявленного НДС.

В бухгалтерском учете затраты на приобретение билета и уплату штрафа гостинице учитываются в составе прочих расходов.

Обоснование позиции:

На основании ст. 167 ТК РФ при направлении работника в служебную командировку ему гарантируется возмещение связанных с ней расходов. В случае направления в служебную командировку работодатель обязан возмещать работнику расходы по проезду, расходы по найму жилого помещения, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), иные расходы, произведенные работником с разрешения или ведома работодателя. При этом порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации-работодателя (ст. 168 ТК РФ).

НДС предъявленный гостиницей

В соответствии с п. 1 ст. 146 НК РФ объектом обложения НДС является реализация товаров (работ, услуг) на территории РФ. На основании пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы, связанные с оплатой реализованных этим налогоплательщиком товаров (работ, услуг). Из анализа ст. 162 НК РФ следует, что суммы санкций за нарушение договорных условий и суммы возмещения убытков или ущерба прямо в ней не упомянуты.

При этом Минфин России указывает, что штрафные санкции у продавца (поставщика, исполнителя), в соответствии со ст. 162 НК РФ, облагаются НДС, как средства, связанные с расчетами за реализованные товары (работы, услуги) (письма Минфина России от 11.01.2011 N 03-07-11/01, 16.08.2010 N 03-07-11/356, от 11.09.2009 N 03-07-11/222, от 28.04.2009 N 03-07-11/120, от 16.04.2009 N 03-07-11/107, от 11.03.2009 N 03-07-11/56, от 06.03.2009 N 03-07-11/54 и от 24.10.2008 N 03-07-11/344).

Правда, в последнее время позиция финансового ведомства меняется (письма Минфина России от 30.10.2014 N 03-03-06/1/54946, от 04.03.2013 N 03-07-15/6333).

При получении доходов, увеличивающих налоговую базу, организация-исполнитель выписывает счет-фактуру в одном экземпляре и регистрирует его в книге продаж (п. 18 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 N 1137). То есть заказчику-должнику такой счет-фактура не предъявляется. Если исполнитель все же выставит должнику счет-фактуру, то НДС, исчисленный с суммы штрафных санкций, к вычету у должника не принимается (письмо Минфина России от 14.02.2012 N 03-07-11/41).

Кроме того, при признании в составе расходов неустоек (штрафов, пени) необходимо учитывать, что на основании п. 1 ст. 170 НК РФ суммы НДС, предъявленные налогоплательщику, не включаются в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, за исключением случаев, предусмотренных п. 2 ст. 170 НК РФ. При этом в ст. 170 НК РФ не предусмотрен учет в стоимости товаров (работ, услуг) сумм НДС по предъявленным санкциям за нарушение условий договоров. Поэтому в рассматриваемой ситуации велика вероятность возникновения налоговых споров по вопросу учета в составе расходов суммы НДС по признанному организацией расходу в виде штрафа (письмо Управления ФНС по г. Москве от 30.03.2005 N 20-12/20856).

В силу п.п. 1, 7 ст. 171 НК РФ налогоплательщик имеет право уменьшить общую сумму исчисленного НДС на суммы налога, уплаченные по расходам на командировки (расходам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения) и представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций. При этом из письма ФНС России от 21.05.2015 N ГД-4-3/8565@ следует, что требование об учете произведенных расходов при формировании налоговой базы по налогу на прибыль актуально и в отношении расходов на командировки.

Одним из обязательных условий для принятия к вычету сумм НДС, предъявленных налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ, является принятие на учет указанных товаров (работ, услуг), имущественных прав (абзац второй п. 1 ст. 172 НК РФ). Данное положение распространяется и на суммы НДС, уплаченные по расходам на командировки.

Таким образом, вычет суммы НДС, выделенной в билете, приобретенном организацией для командированного работника, возможен только тогда, когда услуги по перевозке будут оказаны, а соответствующие расходы будут приняты на учет.

Билет сам по себе удостоверяет лишь заключение договора перевозки пассажира (п. 2 ст. 786 ГК РФ), но не факт оказания услуги по перевозке. В связи с этим считаем, что организация в рассматриваемой ситуации не сможет принять к вычету выделенную в не использованном работником билете сумму НДС.

Официальных разъяснений по данному вопросу нами не обнаружено. Иную позицию организация должна быть готова отстаивать в суде. При этом из постановления Девятого арбитражного апелляционного суда от 15.01.2009 N 09АП-17459/2008 следует, что наличие у налогоплательщика использованных проездных билетов не является обязательным условием для вычета НДС в отношении фактически оплаченных услуг по перевозке, но при наличии счета-фактуры.

Сумму уплаченного при приобретении проездного билета НДС, не подлежащую вычету, организация, по нашему мнению, не сможет учесть и в налоговом учете (п. 1 ст. 170 НК РФ).

Налог на прибыль

Согласно п. 1 ст. 252 НК РФ в целях главы 25 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). Расходами признаются обоснованные (экономически оправданные) и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. При этом расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п. 2 ст. 252 НК РФ).

Расходы на командировки, в частности на проезд работника к месту командировки и обратно к месту постоянной работы, могут быть учтены налогоплательщиками в составе прочих расходов, связанных с производством и реализацией, на основании пп. 12 п. 1 ст. 264 НК РФ. Как отмечается в письме Минфина России от 21.12.2007 N 03-03-06/1/884, перечень командировочных расходов, предусмотренный указанной нормой, является закрытым.

Нормы НК РФ не уточняют, могут ли на основании пп. 12 п. 1 ст. 264 НК РФ учитываться расходы, связанные с приобретением не использованного и не возвращенного командированным работником проездного билета.

Из письма Минфина России от 14.04.2006 N 03-03-04/1/338 следует, что организация вправе учесть при определении налоговой базы расходы на приобретение не использованного в связи с изменением срока возвращения из командировки и не подлежащего возврату командированным работником билета (дополнительно смотрите письмо Минфина России от 02.05.2007 N 03-03-06/1/252).

Из постановлений ФАС Северо-Западного округа от 09.07.2009 по делу N А21-6746/2008, ФАС Волго-Вятского округа от 24.03.2006 N А28-10790/2005-233/15, на наш взгляд, также прослеживается возможность квалификации расходов на возмещение командированному работнику затрат на неиспользованный проездной билет в качестве расходов на командировку и их учет при формировании налогооблагаемой прибыли на основании пп. 12 п. 1 ст. 264 НК РФ.

Наряду с этим следует учитывать, что перечень расходов, которые могут быть учтены для целей налогообложения прибыли, является открытым (смотрите, например, пп. 49 п. 1 ст. 264, пп. 20 п. 1 ст. 265 НК РФ), что означает возможность признания в налоговом учете любых затрат, отвечающих требованиям п. 1 ст. 252 НК РФ и прямо не поименованных в ст. 270 НК РФ.

Нормы ст. 270 НК РФ не содержат прямого запрета на включение в расчет налоговой базы по налогу на прибыль расходов на не использованные командированным сотрудником и не возвращенные им проездные билеты.

В связи с этим и учитывая, что планируемая командировка не состоялась, а также принимая во внимание п. 7 ст. 3, п. 4 ст. 252 НК РФ, считаем, что расходы на приобретение билета могут быть признаны в налоговом учете на основании пп. 20 п. 1 ст. 265 НК РФ как внереализационные расходы, при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ.

Для оценки выполнения предусмотренных п. 1 ст. 252 НК РФ критериев целесообразно учитывать позиции, выраженные судьями в определениях КС РФ от 04.06.2007 N 320-О-П и N 366-О-П, постановлении Пленума ВАС РФ от 12.10.2006 N 53.

Поскольку приобретение билета в рассматриваемой ситуации осуществлялось с целью проезда работника в служебную командировку, считаем, что понесенные организацией расходы следует рассматривать в качестве связанных с осуществлением деятельности, направленной на получение дохода.

По нашему мнению, в данном случае организации целесообразно документально подтвердить не только сам факт осуществления расходов, но и их обоснованность (экономическую оправданность). Перечень таких документов является открытым.

Для подтверждения обоснованности произведенных расходов организации следует иметь, например, следующие документы:

— решение (приказ) о направлении работника в командировку (п. 3 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 N 749);

— внутренние документы, свидетельствующие об отмене и причинах отмены планируемой командировки.

Расходы в виде штрафа за отказ от проживания в гостинице, предусмотренный сторонами договора за невыполнение условий возмездного договора по бронированию мест в гостинице, уменьшают налоговую базу по налогу на прибыль организаций на основании пп. 13 п. 1 ст. 265 НК РФ, при условии их соответствия положениям ст. 252 НК РФ (письма Минфина России от 29.11.2011 N 03-03-06/1/786, от 25.09.2009 N 03-03-06/1/616). Напомним, сумма штрафа учитывается без НДС.

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утвержден приказом Минфина России от 31.10.2000 N 94н) оплаченные организацией билеты являются денежными документами и учитываются на субсчете 50-3 «Денежные документы» счета 50 «Касса» в сумме фактических затрат на приобретение.

По дебету счета 50 отражается поступление денежных документов в кассу организации. По кредиту счета 50 — выдача денежных документов из кассы организации.

Соответственно, операция по приобретению билета и списанию его стоимости в бухгалтерском учете отражается следующими проводками:

Дебет 60 (76) Кредит 51

— перечислены денежные средства на приобретение билета;

Дебет 50, субсчет «Денежные документы» Кредит 60 (76)

— отражено поступление билета в сумме фактических затрат на его приобретение (с учетом НДС).

Полагаем, что билет был выдан сотруднику под отчет, так как командировка отменена в день выезда:

Дебет 71 Кредит 50, субсчет «Денежные документы»

— выдан билет работнику, направленному в командировку.

Поскольку в рассматриваемой ситуации командировка не состоялась и сотрудник не воспользовался приобретенным билетом, то расходы на его приобретение признаются прочими расходами (п.п. 4, 12, 17, 18 ПБУ 10/99 «Расходы организации», далее — ПБУ 10/99).

Дебет 91, субсчет «Прочие расходы» Кредит 71

— списана стоимость неиспользованного билета (без НДС);

Дебет 19 Кредит 71

— учтен НДС, выделенный в неиспользованном билете;

Дебет 91, субсчет «Прочие расходы» Кредит 19

— НДС, выделенный в неиспользованном билете, не подлежащий вычету, отнесен на прочие расходы.

Операции по учету штрафа гостиницы отражаются следующими записями:

Дебет 91, субсчет «Прочие расходы» Кредит 76, субсчет «Расчеты по претензиям»

— отражена сумма признанного организацией штрафа гостиницы (без НДС) (п.п. 12, 14.2 ПБУ 10/99);

Дебет 19 Кредит 76, субсчет «Расчеты по претензиям»

— учтен НДС, предъявленный гостиницей;

Дебет 76, субсчет «Расчеты по претензиям» Кредит 51

— оплачен штраф гостиницы;

Дебет 91, субсчет «Прочие расходы» Кредит 19

— НДС, предъявленный гостиницей, учтен в составе прочих расходов.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

Интересные статьи:

Super User Предпринимательское право 17 марта 2013 Финансовое оздоровление как процедура банкротства Финансовое оздоровление -…

Как учитывать электронные проездные билеты в 1С: Бухгалтерии 8

В программе 1С: Бухгалтерия 8 (начиная с версии 3.0.81) каждый пользователь может использовать упрощенный вариант учета электронных проездных билетов. Это касается и тех пользователей, в программе которых не предусмотрена интеграция с сервисом Smartway.

Пользователи могут сами вносить в учетную программу проездные билеты, которые куплены у разных агентов, а после этого действия в авансовом отчете указывать затраты на проезд.

В таком случае можно заполнять авансовые отчеты как по общепринятой, так и упрощенной форме.

Учёт электронных проездных билетов в 1С:Бухгалтерия 8

Пользователи, осуществляющие учет в 1С: Бухгалтерия 8, могут при применении версии 3.0.81 указывать затраты на электронные билеты в упрощенном виде. Это очень удобно при определении расходов, понесенных компанией, когда она отравляет работников в командировку.

Если пользователь не использует выгрузку билетов из Smartway, то он сам вносит в программу информацию по билетам, которые куплены у разных контрагентов. Кроме того, имеется возможность фиксировать любые действия с электронными билетами, например, доплату, обмен или возврат.

Для отражения электронных билетов в 1С: Бухгалтерия нужно зайти в раздел «Справочники», далее в подраздел «Покупки» и выбрать документ «Поступление билетов». Затем нужно выбрать спецсчет бухучета — 76.14 «Приобретение билетов для командировок».

Если пользователь применяет возможности сервиса Smartway, позволяющего управлять командировками, то для него задача упрощается. Оплаченные компанией электронные билеты в автоматическом режиме подгружаются в справочник, а потому не нужно вносить информацию вручную. Операции с билетами, проводимые дополнительно (возврат или обмен), также фиксируются в учетной программе автоматически.

Когда информация о поступивших билетах зарегистрирована в программе (вне зависимости от способа — автоматически или вручную), учет затрат на проезд производится через документ «Авансовый отчет», который находится в разделах «Банк и Касса» или «Покупки».

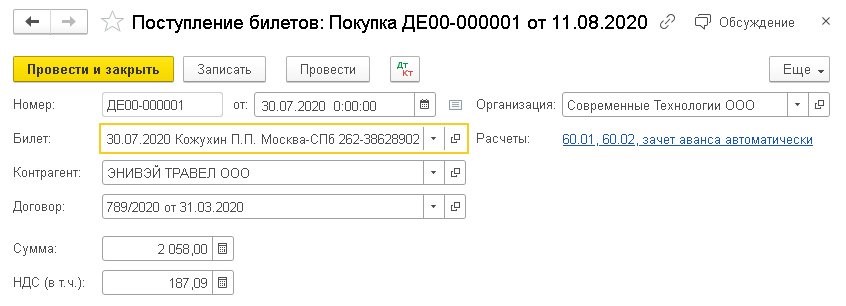

Поступление и учет электронных билетов в 1С

При покупке у контрагента новый билет фиксируется в программе 1С: Бухгалтерия через форму списка «Поступление билетов» по команде «Создать — Покупка». В данном случае открывается новый документ «Покупка билетов», который нужно проверить, чтобы был указан вид операции «Покупка». Далее в него вносится информация по новому билету в соответствии с маршрутной квитанцией авиабилета или с контрольным купоном ж/д билета.

Когда новый билет будет записан, пользователь заполняет оставшиеся графы документа, при этом указывая:

- название контрагента (перевозчика или агента), у которого куплен билет;

- название договора на покупку билета, если компания осуществляет бухучет по договорам;

- общую стоимость проезда и выделенный отдельной строчкой размер НДС.

При создании документа «Поступление билетов» в программе формируется корреспонденция счетов:

- Дт 60.02 Кт 60.01 — указывается размер зачтенной предоплаты;

- Дт 76.14 Кт 60.01 — указывается сумма затрат на покупку билета.

Счет 76.14 «Приобретение билетов для командировок» применяется для бухучета затрат на покупку билетов при командировке работников. Стоимость билетов по нему отражается в рублях.

Аналитический учет ведется по счету в разрезе каждого работника, направляемого в командировку (субконто «Работники организации»), и билета (субконто «Билеты»). Работники включаются в справочник «Физические лица», а билеты — в справочник «Билеты».

Если работодатель изначально оплатил электронный билет, а затем дополнительно приобретает к нему какие-то услуги, к примеру, выбор места, багаж и т.п., то эти расходы фиксируются через документ «Поступление билетов» с указанием вида операции — «Доплата». Оплата допуслуг должна включаться в конечную стоимость электронного билета, которая указывается в маршрутной квитанции или контрольном купоне обновленного электронного билета.

При изменении существенных параметров билета, например, даты или маршрута, при которых изменяется и номер самого документа при проведении бронирования, информацию нужно отразить в документе «Поступление билетов» с указанием вида операции «Обмен». При проведении этого действия списывается старый билет и оформляется новый. По этой причине в новом документе отражается информация о выбывающем билете, а также о новом билете с указанием его стоимости и в т.ч. НДС.

Если поездка отменяется, то нужно оформить документ «Поступление билетов» с указанием вида операции «Возврат».

Каждый купленный билет фиксируется в справочнике «Билеты». При открытии конкретного документа пользователю показываются не только основные сведения о предоплаченных услугах (вкладка «Основное»), но и все проводимые с билетом действия (гиперссылка «Операции с билетом»).

Обновление 1С

Рассчитаем стоимость работ по обновлению 1С

- Обновим 1С до последней версии

- Настроим резервное копирование

- Устраним ошибки

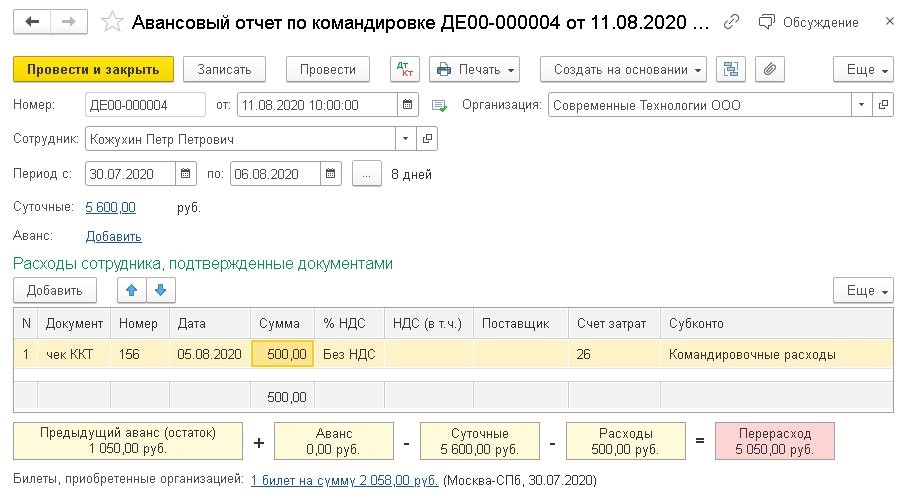

Как оформить авансовый отчет

Для включения в затраты компании стоимости использованного билета, нужно в авансовом отчете отразить информацию о нем. Для отчета применяется как общепринятая, так и упрощенная форма.

При заполнении авансового отчета с указанием вида «Закупка, расходы» затраты на проезд указываются в закладке «Билеты». В предыдущих версиях программы 1С эту закладку можно было использовать только в том случае, если была настроена интеграция с Smartway. При нажатии кнопки «Заполнить» авансовый отчет автоматически заполняется информацией по билетам в соответствии с выбранным сотрудником и периодом поездки.

При заполнении авансового отчета с указанием вида «Командировка» пользователь указывает работника и период поездки, и билеты, подходящие по дате, подгружаются автоматически, а затем отражаются в виде ссылки «Билеты, приобретенные организацией».

Если командированный работник оплачивал сам какие-то расходы, эту информацию нужно ручным способом поставить в таблице «Расходы сотрудника, подтвержденные документами».

Когда пользователь проводит авансовый отчет, в программе создается корреспонденция счетов:

- Дт 26 (20.01, 44.01. ) Кт 71.01 — указываются расходы лица, отправленного в командировку;

- Дт 26 (20.01, 44.01. ) Кт 76.14 — фиксируется размер затрат компании на проезд;

- Дт 19.04 Кт 76.14 — указывается размер НДС при его выделении в билете отдельной строчкой.

Остались вопросы или нужна помощь в обновлении 1С? Закажите консультацию наших специалистов!

Электронный авиабилет: полная инструкция по применению

Электронный авиабилет — это цифровой аналог обычного билета.

Электронный авиабилет — то же самое, что обычный, только в цифровом виде. По сути это договор между пассажиром и авиакомпанией, по которому у вас есть место в самолете из пункта А в пункт B. Потерять такой билет невозможно: это не бумажка, а электронная запись, которая «видна» в любой точке мира. Когда вы покупаете е-тикет, информация о нем вносится в базу авиакомпании — это легко проверить.

После бронирования электронного билета вы получите на имейл маршрутную квитанцию. Это не сам билет, а подтверждение его покупки. В маршрут-квитанции содержится вся значимая информация о пассажирах, маршруте и условиях перевозки.

Как расшифровать маршрут-квитанцию

В маршрут-квитанции, кроме нужной для вас информации, содержится куча сведений, вникать в которые должны авиакомпании, а не пассажиры. Но мы разберем маршрутную квитанцию полностью — вдруг пригодится.

1. ФИО и тип пассажира

Фамилия и имя пассажира пишутся латиницей.

При перелетах по России изредка может быть указано по-русски. Если летите по загранпаспорту, то написание должно ему соответствовать. Если по внутреннему паспорту, то при заказе билета перепишите данные из заграна или воспользуйтесь правилами транслитерации. Читайте, что делать, если ошиблись в фамилии или имени.

В скобках рядом с фамилией и именем указан тип пассажира.

Вот несколько самых распространенных: ADT (Adult) — взрослый, CHD (Child) — ребенок, INF (Infant without a seat) — младенец без места, INS (Infant with a seat) — младенец на отдельном месте, UNN (Unaccompanied Child) — ребенок без сопровождения.

2. Код бронирования и сведения о билете

Reservation code (PNR, Booking reference, Confirmation number) — код бронирования, шести- или пятизначная последовательность букв и цифр. По коду можно проверить статус билета;

Issue date — дата покупки авиабилета;

Ticket number — номер авиабилета;

Issuing airline — авиакомпания;

Issuing agent — агент, выписавший билет, или его код в Международной ассоциации воздушного транспорта ИАТА.

3. Сведения о маршруте

Itinerary details — cведения о маршруте;

Travel date — дата полета;

Airline — авиакомпания;

Flight (в нашей маршрут-квитанции этого слова нет, оно подразумевается) — номер рейса. Первые две буквы — код авиакомпании, присвоенный ИАТА, например, «Аэрофлот» — SU, S7 Airlines — S7, Turkish Airlines — TK, Lufthansa — LH.

Departure (From) — вылет из города и аэропорта отправления. Название аэропорта может быть написано полностью или кодом ИАТА, к примеру, «Шереметьево» — SVO, «Домодедово» — DME, «Пулково» — LED;

Time — время вылета. Всегда пишут местное время;

Terminal — терминал вылета;

Arrival (To) — прибытие в аэропорт прилета;

Time — время прилета. Всегда пишут местное время города прилета;

Terminal — терминал прилета.

Other notes — другая информация:

Class — класс обслуживания. Может быть указан полностью или одной буквой: Economy (Y, B, E, H, K, L, M, N, Q, T, V, X) — разные виды эконом-класса, Business (С, D, J, I, Z) — бизнес, First class (F, A, P, R) — первый и Premium economy (W) — премиум эконом-класс (средний между эконом и бизнес-классами). В некоторых авиакомпаниях буквенные коды классов обслуживания могут отличаться;

Seat number — номер места, Check-in required — будет присвоен после регистрации;

Baggage allowance — норма бесплатного провоза багажа. Может быть написан допустимый вес багажа в килограммах: 20 kg (20 кг) или количество мест багажа 1PC (1 место). Во втором случае максимальный вес одного места ищите на сайте авиакомпании или уточняйте в службе поддержки;

Booking status — статус бронирования: Confirmed (Ok) — оплачено и подтверждено, Needs payment — не оплачено;

Fare basis — код тарифа, по которому куплен билет. В него зашифрован класс обслуживания. Кроме базовой информации (первый, бизнес, премиум, эконом), он может содержать дополнительную, к примеру: полет в низкий сезон, детский тариф, туда-обратно, без возможности сдать или обменять билет. Во многих авиакомпаниях — своя система условных обозначений, из которых складывается тариф, другие пользуются общепринятыми кодами. Если хотите, попробуйте расшифровать свой билет;

Not valid before (NVB), Not valid after (NVA) — срок действия авиабилета. Если тариф позволяет обменять авиабилет, вы сможете полететь в другой день в пределах обозначенных дат. Если обменять билет нельзя, в обоих пунктах будет стоять дата полета.

4. Payment / Fare details — Информация об оплате / Расчет тарифа

Form of Payment — форма оплаты: Credit Card — номер банковской карты, Cash — наличные, Invoice (INV) — безналичная оплата;

Endorsement / Restrictions — Правила и ограничения, применяемые к тарифу, а также любые особые отметки. К примеру, Non-Ref (Non refundable) — невозвратный билет. Changes Permitted Fees App (apply) — изменить дату вылета и/или маршрут можно со штрафом. Non-Reroutable — нельзя изменить маршрут поездки. Non-End (Non-Endorsable) — билет не может быть переоформлен на рейс другой авиакомпании. Особые отметки — это, к примеру, паспортные данные или информация о том, что билет был перевыпущен;

Fare Calculation Line — расчет тарифа за каждый сегмент полета. Состоит из трехбуквенных кодов городов, двукбуквенных кодов авиакомпаний и тарифа в пересчете на нейтральные единицы NUC, которые используются в авиации. Переводятся они по курсу ROE — Rate of Exchange, который публикует ИАТА;

Fare — тариф в валюте страны вылета или в долларах США;

Taxes / Fees / Carrier-imposed charges — налоги и сборы, входящие в итоговую стоимость билета помимо тарифа. Fuel surcharge — топливный сбор, может быть обозначен кодом YQ. Airport charge / fee — аэропортовый сбор. Service fee / carrier surcharge (YR) — сервисный сбор авиакомпании или агента, к примеру, за оформление билета в кассе, выдачу бумажного билета или переоформление билета, если пассажир поменял фамилию. В зависимости от страны и маршрута могут применяться и другие налоги и сборы, в том числе государственные;

Ticket total — общая стоимость билета в валюте страны оформления или в долларах США.

Еще по теме:

Нужно ли распечатывать электронный билет на самолет

В теории распечатывать маршрут-квитанцию не нужно. На регистрации в аэропорту вы покажете паспорт, и сотрудники авиакомпании найдут бронь в своей базе. Но на всякий случай все же прихватите бумажную копию или скачайте маршрутную квитанцию на смартфон. Она может пригодиться, если рейс задержали или отменили и если обратные билеты являются условием для въезда в другую страну. Иногда билеты на самолет просят показать при входе в аэропорт — например, в Индии.

Все электронное: билет и посадочный талон

Согласно приказу Минтранса, с 14 февраля 2019 года на рейсах из российских аэропортов перевозчики могут обслуживать пассажиров не только по электронным билетам, но и по электронным посадочным талонам.

Получить электронный посадочный талон можно при регистрации на рейс в мобильном приложении и в некоторых случаях на сайте авиакомпании. Распечатывать электронный посадочный не нужно, предъявляйте его на экране смартфона. Ситуации, при которой у вас не принимают мобильный посадочный, быть не может: если на вашем рейсе эта услуга недоступна, то вам его не предложат при регистрации.

Как проверить, что авиабилет настоящий

Когда летишь по электронному билету в первый раз, недолго и занервничать. Настоящий ли билет, правда ли он забронирован, посадят ли на самолет. Для успокоения души проверьте свой авиабилет — это займет максимум 5 минут.

Как проверить статус авиабилета:

• Найдите в билете шести- или пятизначный код бронирования (PNR, Booking reference, Reservation code, Confirmation number, номер бронирования). Он выглядит примерно так: ZPUSTA;

• Зайдите на сайт авиакомпании и кликните «Проверить бронирование» (Проверить статус рейса, View booking, Find my booking, View reservations, Manage booking);

• Введите фамилию и/или имя и номер брони;

• Если бронь не найдена, поменяйте местами имя и фамилию или, если поле одно, введите имя вместо фамилии;

• Если вы купили билет через агентство-посредника, то сайт авиакомпании в некоторых случаях может не увидеть бронь, указанную в маршрут-квитанции. Сомневаетесь — позвоните агенту и попросите назвать код бронирования (PNR). Он вам еще пригодится, если вы решите зарегистрироваться на рейс в интернете;

• Кроме сайта авиакомпании бронь можно проверить в системах бронирования авиабилетов — больших базах данных, которыми пользуются авиакомпании и посредники. Вот четыре основные: Amadeus, Galileo, Sirena и Sabre. Учтите, что ваша авиакомпания может использовать другую систему бронирования, тогда по этим четырем бронь пробиваться не будет. Проще всего проверить бронь на сайте авиакомпании или позвонить в поддержку авиакомпании или агентства.

Не пропустите:

Как зарегистрироваться на рейс по электронному билету

За редким исключением вы можете зарегистрироваться, как хотите, но мы рекомендуем сделать это онлайн. Сейчас расскажем почему.

Зачем регистрироваться заранее в интернете:

✓ Регистрация на рейс в интернете экономит время. Вместо того, чтобы приезжать в аэропорт за 2–3 часа и толкаться в очереди на стойку, вы можете зарегистрироваться дома и приехать за 40 минут до вылета. Это особенно удобно, если вы летите без багажа. Но даже если багаж нужно сдавать, то на стойках приема багажа (Drop off) как правило малолюдно. А в некоторых аэропортах зарегистрированные пассажиры могут сдать багаж с помощью автоматической системы. Вы сами взвесите чемодан, наклеите на него багажную бирку и поставите на ленту. Попробовать можно, например, в Шереметьево на рейсах по России.

✓ Онлайн-чекин поможет, если вы опаздываете. Если опаздываете на регистрацию, но успеваете приехать за 20-30 минут до вылета, зарегистрируйтесь по пути со смартфона или ноутбука, а в аэропорту сразу бегите к выходу на посадку. **Важно:** 1) если точно опаздываете ко времени вылета, то не регистрируйтесь, а позвоните в авиакомпанию и сообщите, что не полетите этим рейсом; 2) если уже зарегистрировались и понимаете, что опаздываете на рейс, позвоните в авиакомпанию и отмените регистрацию.

Учтите, что онлайн-регистрация невозможна для тех, кому нужны специальные услуги. Например, если летит ребенок без сопровождения, больной на носилках, человек с собакой-поводырем или просто со шпицем в клетке. Некоторые авиакомпании не регистрируют в интернете пассажиров с детьми до двух лет.

✓ Регистрируясь онлайн, вы сами выбираете место в самолете. Во многих авиакомпаниях — к примеру, у «Аэрофлота», Red Wings, British Airways, Lufthansa, Emirates и Alitalia — во время онлайн-регистрации пассажиры могут бесплатно выбрать места в самолете. Иногда это можно сделать с доплатой, например, в «Уральских авиалиниях», AirAsia и на тарифе «Эконом базовый» у S7.

✓ Интернет-регистрация — обязательное условие в некоторых авиакомпаниях. По правилам Ryanair, на рейс нужно зарегистрироваться самостоятельно на сайте авиакомпании или в фирменном приложении, а посадочный талон распечатать или скачать в приложение. Если забыли, вас зарегистрируют на стойке в аэропорту, но придется отдать 50 €. Если зарегистрировались, но запамятовали про посадочный, выложите 15 €. Другая авиакомпания с обязательной онлайн-регистрацией — EasyJet. Но у нее правила лояльнее: если что-то пошло не так, в аэропорту они вас зарегистрируют бесплатно.

✓ Электронная регистрация на самолет может пригодиться при форс-мажоре или овербукинге. Бывает, что на рейс продают больше билетов, чем в самолете мест — это называется овербукинг. Тогда части пассажиров могут изменить класс обслуживания, предложить альтернативный рейс или вернуть деньги. А еще случаются форс-мажорные обстоятельства, когда самолеты не летают, к примеру, из-за непогоды. Как поступить с пассажирами и кто полетит следующим рейсом, каждая авиакомпания решает по-своему. Но если вы зарегистрировались заранее в интернете, у вас, скорее всего, будет преимущество.

Алена Ковалева, Москва: «Мы отмечали Новый год на Самуи и попали в наводнение. Лило сутками — весь отдых насмарку. А тут еще хозяин отеля стал пугать, что отменят наш рейс в Бангкок. Я проверила на сайте «Аэрофлота» — вроде все в порядке. Почему-то решила зарегистрироваться в интернете, хотя раньше так не делала. На следующий день приезжаем в аэропорт, а там человек двадцать не могут сесть на наш рейс. Им объясняют, что мест нет: сначала проходят те, кто не улетел вчера и позавчера. Как мы испугались! Если не вылетим, сгорят билеты Бангкок – Москва, а мужу никак нельзя опаздывать на работу. Но нас посадили, и в Бангкок мы прилетели вовремя! Теперь я всегда регистрируюсь заранее — мало ли что».

Еще по теме:

Для командировочных: как отчитаться перед бухгалтерий за перелет по электронному авиабилету

Если вы едете в командировку и не знаете, как отчитаться перед бухгалтерией за полет по е-тикету, не переживайте: это проще простого.

Что нужно сдать в бухгалтерию:

1) Маршрутную квитанцию, которая придет на почту, указанную при бронировании. В маршрут-квитанции написана стоимость перелета — так вы подтвердите расходы на его покупку;

2) Посадочный талон, который вы получите после регистрации. Так вы докажете, что летели этим рейсом.

Источник https://rebuko.ru/uchet-aviabiletov-v-buhgalterskom-uchete-provodki/

Источник https://www.1cbit.kz/blog/kak-uchityvat-elektronnye-proezdnye-bilety-v-1s-bukhgalterii-8/

Источник https://www.skyscanner.ru/news/elektronnyi-aviabilet-e-ticket-8-poleznykh-faktov

Источник